Những ngày đầu quay trở lại làm việc sau dịp Tết Nguyên đán, "dân kế toán" đã phải loay hoay với việc giảm thuế VAT xuống 8%.

1. Cách chính xác để biết mặt hàng có được giảm VAT 8% không?

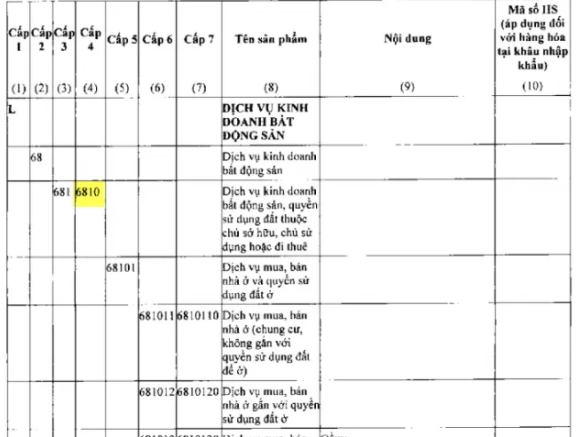

Để xác định hàng hóa, dịch vụ của doanh nghiệp mình có được áp dụng thuế suất 8% hay không, cơ sở kinh doanh căn cứ vào mã ngành kinh doanh và danh mục mã số HS (áp dụng đối với hàng hóa tại khâu nhập khẩu) để tra cứu, đối chiếu với danh mục hàng hóa, dịch vụ không được giảm thuế GTGT tại các Phụ lục I, II, III, IV Nghị định 15 xác định hàng hóa, dịch vụ của đơn vị mình có được áp dụng giảm thuế hay không.

- Để xác định mã ngành, nghề kinh doanh, cơ sở kinh doanh có thể xem trên giấy đăng ký kinh doanh hoặc truy cập Cổng thông tin quốc gia về đăng ký doanh nghiệp tại địa chỉ https://dichvuthongtin.dkkd.gov.vn/, nhập mã số thuế để tra cứu.

Căn cứ vào mã ngành, nghề cơ sơ kinh doanh đối chiếu với các Phụ lục kèm theo (cột từ Cấp 1 đến Cấp 7), nếu nằm trong danh sách các ngành không được giảm thì sẽ xuất hóa đơn với thuế suất thuế GTGT 10% như trước.

Nếu không nằm trong danh sách không được giảm thì sẽ xuất hóa đơn với thuế suất thuế GTGT 8%.

Lưu ý: Để tra cứu chính xác, người nộp thuế cần phải lấy mã trên giấy đăng ký kinh doanh, đối chiếu với mã trong Quyết định 27 rồi sau đó so sánh với mã trên Phụ lục tại Nghị định 15 để biết chính xác dịch vụ, hàng hoá của mình có được giảm thuế không.

- Đối với hàng hóa tại khâu nhập khẩu, được xác định theo mã số HSCăn cứ vào danh mục mã số HS của hàng hóa khi làm thủ tục nhập khẩu (trên tờ khai hải quan), cơ sở kinh doanh đối chiếu với Mã số HS tại cột 10 trên các Phụ lục kèm theo để xác định hàng hóa có thuộc đối tượng được hay không được giảm thuế 8%.

Danh mục mã số HS tra cứu từ website tổng cục Hải quan (click chuột phải và chọn Open new tab)

Sau đó, đối chiếu kết quả với Phụ lục kèm theo Nghị định 15:

+ Nếu mặt hàng chi tiết khi làm thủ tục tại khâu nhập khẩu sử dụng mã số HS 8 chữ số thì đối chiếu với cột số 10 Phụ lục I kèm theo Nghị định mà không có thì được giảm thuế 8%.

+ Nếu mã số HS quy định tại cột 10 chỉ bao gồm 02 chữ số, hoặc nhóm 04 chữ số hoặc 06 chữ số thì các mặt hàng có mã số HS 08 chữ số trong Chương, nhóm đó đều không được giảm thuế GTGT.

2. Viết VAT 10% cho mặt hàng được giảm còn 8% được không?

Câu hỏi: Em tra danh mục hàng hóa không giảm thuế cảm thấy quá phức tạp, em có thể xuất toàn bộ thuế 10% được không nếu khách hàng cũng đồng ý?

Chào bạn, hiện nay, chưa có quy định cụ thể về việc xử phạt liên quan đến việc doanh nghiệp thuộc diện được giảm thuế VAT nhưng vẫn xuất hóa đơn theo đúng mức suất chưa được giảm.

Tuy nhiên, Tổng cục Thuế vừa ban hành Công điện số 02/CĐ-TCT yêu cầu giảm sát chặt chẽ việc thực hiện chính sách này, nếu cố tình vi phạm sẽ bị xử lý nghiêm theo quy định của pháp luật.

Đồng thời, theo quy định tại khoản 5 Điều 1 Nghị định 15/2022/NĐ-CP, nếu bạn đã lập hóa đơn và đã kê khai theo mức thuế suất 10% (mức chưa được giảm) thì phải thực hiện lập hóa đơn điều chỉnh theo quy trình sau:- Người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót

- Người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua

Vì thế, bạn nên xuất hóa đơn theo đúng quy định để tránh mất thời gian điều chỉnh.

3. Cách lập hóa đơn GTGT khi giảm thuế GTGT từ 10% xuống 8%

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ:

Khi lập hoá đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại dòng thuế suất thuế GTGT ghi “8%”; tiền thuế GTGT; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế GTGT đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế GTGT đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu, khi lập hoá đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT:

+ Tại cột “Thành tiền”: ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm;

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu;

+ Đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế GTGT.

4. Có phải lập riêng hóa đơn cho hàng hóa được giảm VAT 8%?

Theo Điều 1 Nghị định 15/2022, cơ sở kinh doanh phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng. Trường hợp cơ sở kinh doanh không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng thì không được giảm thuế giá trị gia tăng.

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định tại Nghị định này thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót.

Người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua. Căn cứ vào hóa đơn điều chỉnh, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

5. Tra mã ngành nghề để giảm thuế GTGT theo Quyết định nào?

Mã ngành trong giấy phép kinh doanh là mã ngành theo Quyết định 27/2018/QĐ-TTg còn mã ngành trong các Phụ lục tại Nghị định 15 là mã sản phẩm theo Quyết định 43/2018/QĐ-TTg nên việc tra cứu mã thường không chính xác.

Do đó, để tra cứu chính xác, bạn cần phải lấy mã trên giấy đăng ký kinh doanh, đối chiếu với mã trong Quyết định 27 rồi sau đó so sánh với mã trên Phụ lục tại Nghị định 15 để biết chính xác dịch vụ, hàng hoá của mình có được giảm thuế không.

Trên đây là một số câu hỏi liên quan đến việc giảm thuế VAT xuống 8% năm 20222. Nếu còn thắc mắc, vui lòng liên hệ 19006192 để được hỗ trợ.

19006192 để được hỗ trợ.