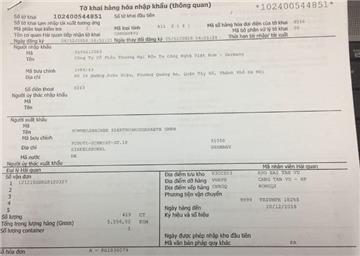

Kê khai và nộp thuế giá trị gia tăng là trách nhiệm của các cá nhân, tổ chức có doanh thu từ hoạt động sản xuất, kinh doanh. Dưới đây là mẫu tờ khai thuế GTGT-01/GTGT mới nhất được áp dụng trong việc khai thuế hiện nay.

Mẫu Tờ khai thuế GTGT - 01/GTGT mới nhất

Mẫu Tờ khai thuế GTGT -01/GTGT mới nhất

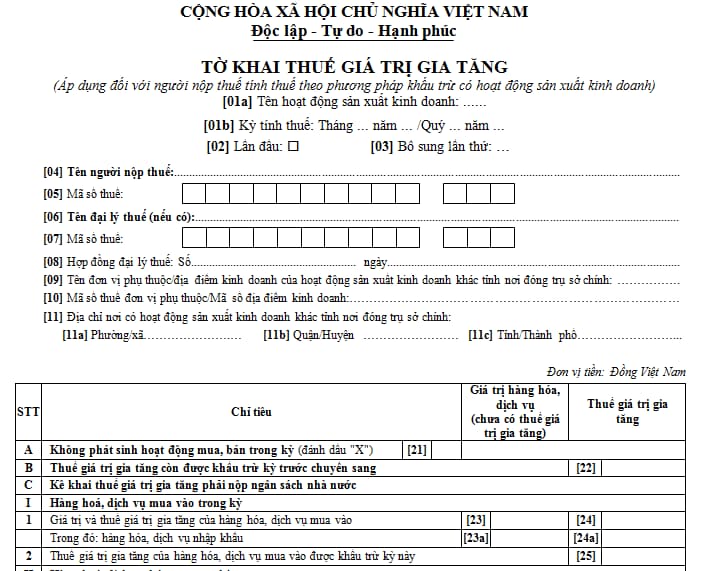

Hiện nay, các cá nhân, tổ chức có hoạt động sản xuất, kinh doanh thực hiện kê khai và nộp thuế theo phương pháp khấu trừ sẽ thực hiện khai thuế theo mẫu số 01/GTGT được ban hành kèm theo Thông tư số 80/2021/TT-BTC dưới đây:

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG

(Áp dụng đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh)

[01a] Tên hoạt động sản xuất kinh doanh: ......

[01b] Kỳ tính thuế: Tháng ... năm ... /Quý ... năm ...

[02] Lần đầu: | [03] Bổ sung lần thứ: … |

[04] Tên người nộp thuế: ...................................................................................................

[05] Mã số thuế:

[06] Tên đại lý thuế (nếu có): .............................................................................................

[07] Mã số thuế:

[08] Hợp đồng đại lý thuế: Số....................................................... ngày................................................................................................

[09] Tên đơn vị phụ thuộc/địa điểm kinh doanh của hoạt động sản xuất kinh doanh khác tỉnh nơi đóng trụ sở chính: …………….

[10] Mã số thuế đơn vị phụ thuộc/Mã số địa điểm kinh doanh:………………………………………………………………………

[11] Địa chỉ nơi có hoạt động sản xuất kinh doanh khác tỉnh nơi đóng trụ sở chính:

[11a] Phường/xã……… [11b] Quận/Huyện ………. [11c] Tỉnh/Thành phố………

Đơn vị tiền: Đồng Việt Nam

STT | Chỉ tiêu | Giá trị hàng hóa, dịch vụ | Thuế giá trị gia tăng | ||||

A | Không phát sinh hoạt động mua, bán trong kỳ (đánh dấu "X") | [21] |

|

| |||

B | Thuế giá trị gia tăng còn được khấu trừ kỳ trước chuyển sang | [22] |

| ||||

C | Kê khai thuế giá trị gia tăng phải nộp ngân sách nhà nước | ||||||

I | Hàng hoá, dịch vụ mua vào trong kỳ | ||||||

1 | Giá trị và thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào | [23] |

| [24] |

| ||

| Trong đó: hàng hóa, dịch vụ nhập khẩu | [23a] |

| [24a] |

| ||

2 | Thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào được khấu trừ kỳ này | [25] |

| ||||

II | Hàng hoá, dịch vụ bán ra trong kỳ | ||||||

1 | Hàng hóa, dịch vụ bán ra không chịu thuế giá trị gia tăng | [26] |

|

| |||

2 | Hàng hóa, dịch vụ bán ra chịu thuế giá trị gia tăng ([27]=[29]+[30]+[32]+[32a]; [28]=[31]+[33]) | [27] |

| [28] |

| ||

a | Hàng hoá, dịch vụ bán ra chịu thuế suất 0% | [29] |

|

| |||

b | Hàng hoá, dịch vụ bán ra chịu thuế suất 5% | [30] |

| [31] |

| ||

c | Hàng hoá, dịch vụ bán ra chịu thuế suất 10% | [32] |

| [33] |

| ||

d | Hàng hoá, dịch vụ bán ra không tính thuế | [32a] |

|

| |||

3 | Tổng doanh thu và thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra ([34]=[26]+[27]; [35]=[28]) | [34] |

| [35] |

| ||

III | Thuế giá trị gia tăng phát sinh trong kỳ ([36]=[35]-[25]) | [36] |

| ||||

IV | Điều chỉnh tăng, giảm thuế giá trị gia tăng còn được khấu trừ của các kỳ trước | ||||||

1 | Điều chỉnh giảm | [37] |

| ||||

2 | Điều chỉnh tăng | [38] |

| ||||

V | Thuế giá trị gia tăng nhận bàn giao được khấu trừ trong kỳ | [39a] |

| ||||

VI | Xác định nghĩa vụ thuế giá trị gia tăng phải nộp trong kỳ: | ||||||

1 | Thuế giá trị gia tăng phải nộp của hoạt động sản xuất kinh doanh trong kỳ {[40a]=([36]-[22]+[37]-[38]-[39a]) ≥ 0} | [40a] |

| ||||

2 | Thuế giá trị gia tăng mua vào của dự án đầu tư được bù trừ với thuế GTGT còn phải nộp của hoạt động sản xuất kinh doanh cùng kỳ tính thuế ([40b]≤[40a]) | [40b] |

| ||||

3 | Thuế giá trị gia tăng còn phải nộp trong kỳ ([40]=[40a]-[40b]) | [40] |

| ||||

4 | Thuế giá trị gia tăng chưa khấu trừ hết kỳ này {[41]=([36]-[22]+[37]-[38]-[39a]) ≤ 0} | [41] |

| ||||

4.1 | Thuế giá trị gia tăng đề nghị hoàn ([42] ≤ [41]) | [42] |

| ||||

4.2 | Thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau ([43]=[41]-[42]) | [43] |

| ||||

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về số liệu đã khai./.

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:....... Chứng chỉ hành nghề số:....... | ..., ngày....... tháng....... năm 2023 NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ ( Chữ ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử ) |

Cách lập Tờ khai thuế GTGT - 01/GTGT

Để hỗ trợ cho quý bạn đọc, quý khách hàng doanh nghiệp trong việc khai thuế và nộp thuế giá trị gia tăng theo phương pháp khẩu trừ, dưới đây là những hướng dẫn và lưu ý của Hieuluat.vn trong việc lập tờ khai thuế giá trị gia tăng theo mẫu số 01/GTGT được ban hành kèm theo Thông tư số 80/2021/TT-BTC:

Tại mục [1] yêu cầu người nộp thuế phải khai rõ tên của hoạt động sản xuất kinh doanh làm phát sinh thu nhập chịu thuế GTGT. Theo đó, người nộp thuế có thể lựa chọn một trong số những hoạt động sản xuất, kinh doanh dưới đây để điền vào mục [1] sao cho phù hợp với hoạt động trên thực tế của đơn vị mình:

Hoạt động sản xuất, kinh doanh thông thường;

Hoạt động kinh doanh xổ số ( xổ số kiến thiết, xổ số điện toán);

Hoạt động thăm dò và khai thác dầu khí;

Hoạt động về dự án đầu tư cơ sở hạ tầng, xây dựng nhà ở để chuyển nhượng khác địa bàn cấp tỉnh nơi đóng trụ sở;

Nhà máy có hoạt động sản xuất điện khác với địa bàn cấp tỉnh nơi đóng trụ sở chính.

Tại mục [2] yêu cầu người lập tờ khai điền kỳ tính thuế giá trị gia tăng. Theo quy định thì việc khai và nộp thuế giá trị gia tăng thường được thực hiện theo tháng. Tuy nhiên, đối với một số cá nhân, tổ chức thuộc diện khai thuế giá trị gia tăng theo quý thì có thể khai theo quý hoặc năm.

Tại mục [3] yêu cầu điền đầy đủ thông tin của người khai thuế giá trị gia tăng. Nếu trong trường hợp tổ chức thực hiện khai thuế thì sẽ điền thông tin theo Giấy chứng nhận đăng ký doanh nghiệp/ hộ kinh doanh hoặc Quyết định thành lập doanh nghiệp/ hộ kinh doanh hoặc các giấy tờ khác có giá trị sử dụng tương đương.

Tại mục [4], người lập tờ khai thuế GTGT cần điền đầy đủ thông tin về mã số thuế của người thực hiện nộp thuế.

Tại mục [5], người lập tờ khai cần điền tên, thông tin của đại lý thuế nếu bên nộp thuế có ký hợp đồng với đại lý thuế để thực hiện nghĩa vụ nộp thuế GTGT thay cho mình. Nếu không có đại lý thuế nào chịu trách nhiệm thực hiện thay thì sẽ không điền mục này.

Tại mục [6], yêu cầu người nộp thuế khai thông tin của đơn vị phụ thuộc mình hoặc địa điểm kinh doanh khác có đóng tại địa phương khác với địa phương cấp tỉnh nơi đóng trụ sở chính. Yêu cầu này chỉ được thực hiện kê khai đối với cá nhân, tổ chức có các hoạt động sản xuất, kinh doanh như:

Hoạt động về dự án đầu tư cơ sở hạ tầng, xây dựng nhà ở để chuyển nhượng khác địa bàn cấp tỉnh nơi đóng trụ sở;

Nhà máy có hoạt động sản xuất điện khác với địa bàn cấp tỉnh nơi đóng trụ sở chính.

Lưu ý: Nếu doanh nghiệp khai thuế giá trị gia tăng có nhiều đơn vị phụ thuộc mình hoặc có nhiều địa điểm kinh doanh khác địa bàn nơi đóng trụ sở chính được quản lý bởi nhiều Chi cục thuế/ Cục thuế khác nhau thì chỉ cần chọn 01 đơn vị đại diện để kể khai vào mục này.

Tại mục [7] yêu cầu kê khai những loại hàng hoá, dịch vụ được bán ra nhưng không dùng để tính thuế giá trị gia tăng theo quy định của pháp luật về thuế. Tham khảo các đối tượng không chịu thuế GTGT tại các Thông tư: Thông tư 219/2013/TT-BTC; Thông tư 151/2014/TT-BTC; Thông tư 26/2015/TT-BTC; Thông tư 130/2016/TT-BTC; Thông tư 25/2018/TT-BTC.

Tại mục [8], người nộp thuế thực hiện khai theo số thuế đã được khấu trừ theo điều chỉnh giảm tại chỉ tiêu II được nêu trong bảng thể hiện trong tờ khai (nếu có).

Tại mục [9], người nộp thuế thực hiện khai theo số thuế đã được khấu trừ theo điều chỉnh tăng tại chỉ tiêu II được nêu trong bảng thể hiện trong tờ khai (nếu có).

Tại mục [10] yêu cầu người nộp thuế khai thuế số giá trị gia tăng còn được khấu trừ nhưng không đủ điều kiện để hoàn thuế và không hoàn mà người nộp thuế đã kê khai riêng vào tờ khai thuế đối với dự án đầu tư.

Tại mục [11], người khai thuế khai tổng số thuế đã khai tại các chỉ tiêu [28a] và [28b] trong tờ khai theo mẫu số 02/GTGT được ban hành kèm theo Thông tư số 80/2021/TT-BTC.

Thời hạn nộp tờ khai thuế GTGT tháng/quý

Thời hạn nộp tờ khai thuế GTGT theo tháng/ quý

Theo quy định tại khoản 1 Điều 44 Luật Quản lý thuế năm 2019 thì thời hạn nộp tờ khai thuế theo tháng hoặc theo quý được thực hiện như sau:

Đối với trường hợp khai thuế theo tháng thì thời hạn nộp tờ khai chậm nhất là vào ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế của cá nhân, tổ chức;

Đối với trường hợp khai thuế theo quý thì thời hạn nộp tờ khai chậm nhất là vào ngày cuối cùng của tháng đầu tiên trong quý tiếp theo quý phát sinh nghĩa vụ thuế của cá nhân, tổ chức.

Theo quy định trên, nếu cá nhân, tổ chức thực hiện khai thuế và nộp thuế theo tháng thì chậm nhất là ngày 20/01/2024 phải thực hiện nộp tờ khai thuế GTGT đối với kỳ tính thuế tháng 12/2023. Đối với cá nhân, tổ chức thực hiện khai thuế và nộp thuế theo quý thì chậm nhất là vào ngày 31/01/2024 phải thực hiện nghĩa vụ nộp tờ khai thuế GTGT đối với kỳ tính thuế quý IV/2023.

Trên đây là giải đáp về mẫu tờ khai thuế giá trị gia tăng và các vấn đề liên quan. Nếu còn vấn đề nào thắc mắc, hay gặp khó khăn trong các vấn đề pháp lý khác hãy liên hệ với chúng tôi qua tổng đài: 19006192 để được hỗ trợ.

19006192 để được hỗ trợ.